Bonjour à tous

Je suis Céline Granier avocat fiscaliste.

Vous pensez que la fiscalité c’est compliqué, je vais vous aider à y voir plus clair.

Aujourd’hui, je vous explique quel régime fiscal choisir pour une société civile immobilière (SCI) en fonction de votre situation.

Alors, impôt sur le revenu (IR) ou impôt sur les sociétés (IS) ? On fait le point sur les avantages et inconvénients de chacun !

Tout d’abord, qu’est-ce qu’une SCI ?

C’est une société civile immobilière constituée avec au moins 2 associés. Elle est utilisée pour acheter, louer ou vendre des biens immobiliers ou des terrains à bâtir.

D’un point de vue fiscal, elle est soumise de plein droit à l’IR. Cela signifie que les associés sont imposés à titre personnel sur les bénéfices réalisés par la société, au prorata bien sûr de leur pourcentage dans le capital.

Prenons un exemple :

Pierre et Jean ont créé une SCI pour louer 2 appartements vides. La SCI est à l’IR. Ils détiennent chacun 50 % du capital.

Imaginons que le bénéfice tiré des locations en 2020 était de 20 000 euros. Ils ont donc chacun déclaré 10 000 euros de revenus fonciers pour 2020.

Si Pierre et Jean optent pour l’IS pour leur SCI, c’est alors leur société qui paie l’IS et non eux-mêmes à titre personnel.

Le taux de l’IS est de 15 % jusqu’à 38 120 euros de revenus locatifs.

Voyons avec un exemple chiffré le calcul de l’IS dû :

La SCI de Pierre et Jean a touché 30 000 euros des locations. Après déduction de différentes charges le bénéfice de la SCI est de 20 000 euros. La SCI va payer 15 % de ces 20 000 euros, soit 3 000 euros d’IS.

Attention, à compter de 2022, le taux d’imposition de l’IS au-delà de 38 120 euros de bénéfices va passer à 25 %.

Voyons maintenant les critères à prendre en compte pour faire le bon choix entre l’IR et l’IS

Premier critère : votre taux d’imposition à l’IR

Si vous êtes imposé à l’IR à une tranche élevée (par ex 40 ou 45 %), la SCI à l’IS est plus avantageuse car le taux de l’IS est comme je vous le disais, à 15 % puis 25 % au-delà de 38120 euros.

Si la SCI est à l’IR, le bénéfice de la SCI est ajouté à vos autres revenus. L’ensemble des revenus (salaires, revenus fonciers, etc) est donc soumis au barème de l’IR. Il faut en plus ajouter les prélèvements sociaux de 17,2 %. Cette solution est donc plutôt à privilégier si vous avez une tranche d’imposition faible. Et également en cas de déficit foncier ;

Deuxième critère à prendre en compte pour faire le bon choix entre l’IR et l’IS : les charges déductibles durant la location des biens.

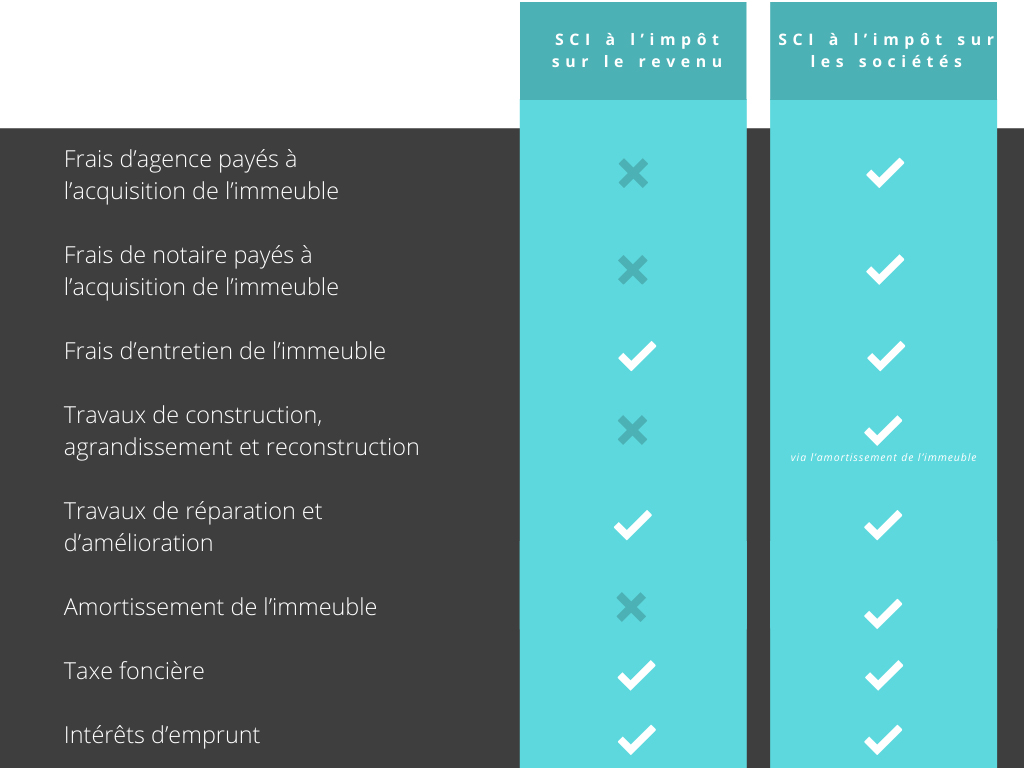

Voici un tableau qui détaille les frais déductibles ou non suivant le régime fiscal de la SCI.

On voit clairement ici que la SCI à l’IS est plus avantageuse car elle permet de déduire plus de frais. C’est le cas notamment des frais de notaire et d’agence, ainsi que des travaux de construction, agrandissement et reconstruction.

Par ailleurs, pendant la location, on peut amortir une partie de l’immeuble. Cela signifie que l’on va comptabiliser la perte de valeur du bien au fil du temps. La durée d’amortissement varie entre 20 et 50 ans suivant le bien. Soit un taux d’amortissement entre 2 et 5 % par an.

Dernier critère pour faire le bon choix : la taxation de la plus-value à la revente du bien

Au moment de la revente du bien immobilier, vous allez peut-être faire une plus-value. C’est aussi le but d’un investissement immobilier !

Sachez que cette plus-value sera taxée différemment si votre SCI est

imposée à l’IS ou à l’IR.

Lorsque la SCI est soumise à l’IR, la plus-value suit le régime des plus-values immobilières des particuliers : elle est donc imposée à un taux forfaitaire de 19 %, plus 17,2 % de prélèvements sociaux.

Cette plus-value est diminuée d’un abattement selon la durée de détention de l’immeuble.

Il est de 6 % pour chaque année de détention à compter de la 6e année et ce jusqu’à la 21e année, puis de 4 % au-delà de 22 ans. Après 22 ans, il n’y a plus de taxation.

Revenons sur notre exemple de Pierre et Jean. Imaginons qu’ils décident de revendre leur immeuble au bout de 10 ans. Si à la revente ils ont effectué une plus-value de 100 000 euros, l’abattement sera alors de 30 %. Ils seront donc imposés sur 70 000 euros de plus-value aux taux de 19 % soit 13 300 euros plus 12 040 euros de PS. Donc un total de : 25 340 euros.

Comme ils détiennent chacun la moitié du capital, ils paieront chacun 12 670 euros.

Sachez que les plus-values réalisées sur des immeubles détenus depuis plus de 30 ans sont totalement exonérées d’impôt (IR + prélèvements sociaux) tandis que celles réalisées sur des immeubles détenus depuis 23 ans ne supportent que les prélèvements sociaux.

Prenons maintenant le cas de la vente de l’immeuble par la SCI à l’IS.

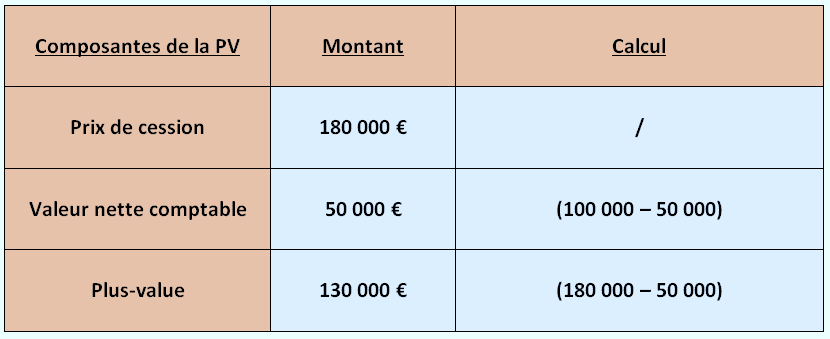

La plus-value est calculée par la différence entre :

- Le prix de vente

- et la valeur nette comptable, c’est-à-dire le prix d’acquisition moins les amortissements pratiqués pendant la location

Cette plus-value est imposable à l’IS et réglée par la SCI, et non les associés.

Si les associés veulent récupérer le prix de la revente, ils devront payer la flat tax de 30% sur les dividendes distribués par la SCI.

Prenons l’exemple de la SCI de Pierre et Jean à l’IS cette fois :

Le 01/01/2005, Pierre et Jean ont acheté via leur SCI à l’IS un immeuble pour un prix de 100 000 euros. Imaginons que l’immeuble est cédé le 01/01/2015 pour 180 000 euros, le bien est amorti en linéaire sur 20 ans à hauteur de 5% par an. Donc, en 10 ans, 50% de la valeur du bien, soit 50 000 euros, a été amortie.

La plus-value réalisée est donc de 130 000 euros.

Attention, elle ne bénéficie pas des exonérations (résidence principale) ni de l’abattement pour durée de détention spécifique aux plus-values immobilières (SCI à l’IR).

Cet aspect doit être aussi pris en compte si vous optez pour la SCI à l’IS.

Conclusion : IR ou IS ?

Il semble préférable de rester à l’impôt sur le revenu pour les SCI dont le patrimoine est composé essentiellement d’immeubles d’habitation peu rentables, mais qui dégageront d’importantes plus-values à la revente.

A l’inverse, pour un patrimoine immobilier professionnel très rentable, composé de bureaux, de commerce, il paraît préférable d’opter pour une imposition à l’IS.

Dans tous les cas, il est indispensable de vous faire accompagner pour choisir une solution adaptée et sur mesure.

Voilà j’espère que vous savez comment choisir le régime fiscal de votre future SCI.

Si vous avez des questions, écrivez-nous en commentaires

Je vous invite aussi à vous abonner à notre chaîne pour suivre nos prochaines vidéos dans lesquelles je vous aide à décrypter la fiscalité !